随着资产配置全球化的兴起,越来越多的投资者开始关注海外的债券、股票以及另类资产等投资方式,相对稳健的债基成为大多数小伙伴踏入海外投资的第一步。为了帮助大家更好地了解海外债基,今天就和广发基金一起来看看投资海外的债券基金是什么,如何为我们获取收益的吧!

01 海外债基的含义

海外债基是一种投资工具,指主要通过投资海外债券市场来获取收益的基金。其投资对象涵盖了全球不同地区和国家的债券,为投资者提供多样化的投资机会。

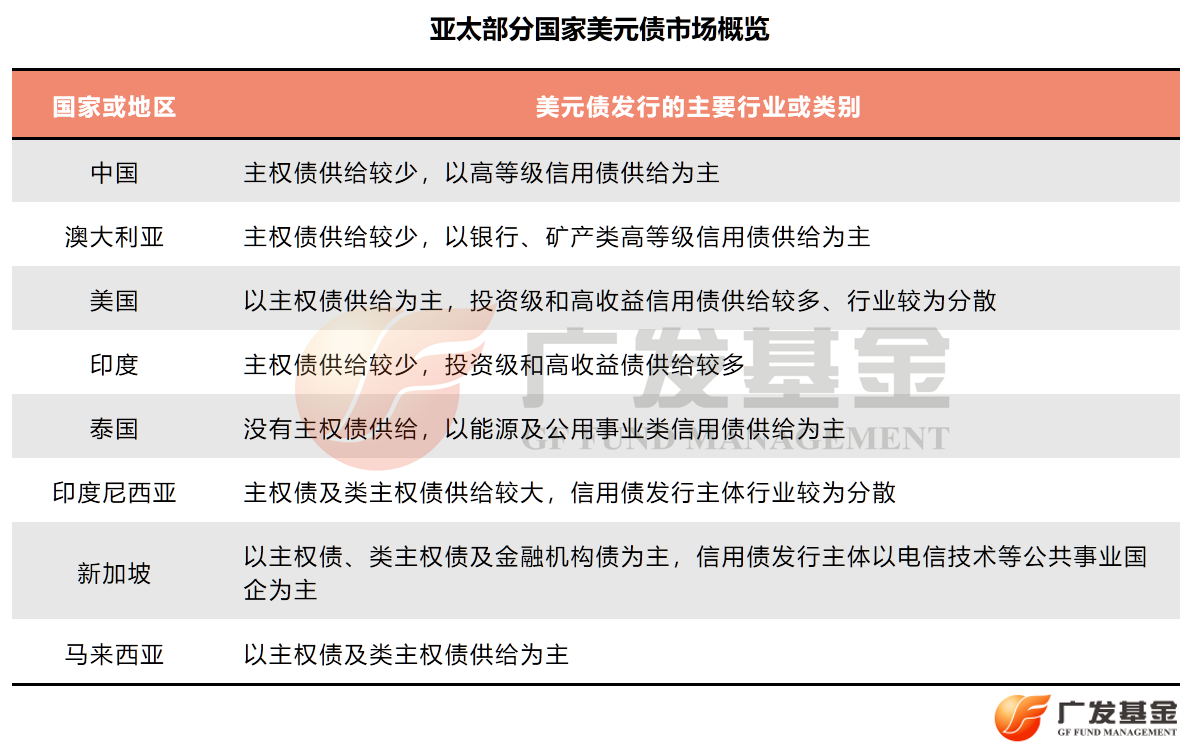

以亚太美元债基为例,其投资范围可以在中国、澳大利亚、美国、印度、新加坡等国家和地区中选择;债券种类方面,不同国家和地区发行的债券种类也不同,如美国以主权债供给为主,投资级和高收益信用债供给较多、行业较为分散,而泰国没有主权债供给,主要是能源及公用事业类信用债供给。

投资者可以通过购买海外债基来参与全球债券市场,这样不仅可以实现资产配置的多样化,还能在不占用个人外汇额度的情况下,进行海外债券资产配置。

02 海外债基的收益来源

那么海外债基是如何为我们挣钱的呢?总的来说,海外债基的收益来源有三个:票息收入、资本利得和汇率损益。

一是利息收入。无论是海外债券,还是国内债券,本质都是借款人借钱的凭证。只不过此类债券借款人不是普通老百姓,而是中央政府、地方政府、金融机构、上市公司、企业等。既然是借钱,那就要给利息,这部分利息就是票息。在借款方没有发生违约风险的情况下,购买债券、持有到期后可以获得对应的票息收益,这是海外债基比较稳定的收益来源。

影响票息的因素有很多,包括市场的流动性、所在国家或者地区的基准利率、发行机构的信用等。其中,信用水平是决定利息的关键因素。发行机构信用越好,到期还本付息的能力越强,债券利率就会越低;反之,信用越差,债券利率就会越高。所以,如何在尽量获取高收益以及避免信用风险之间取得平衡,就很考究基金经理的投资能力。

二是资本利得。海外债券的价格并不是一成不变的,会随着资金的流动性、市场利率、经济状况等因素而波动。一般情况下,债券价格与市场利率呈反向关系,当市场利率下降时,债券的价格会上涨,持有债券的债基就能从中获利。

举个例子,老王买了一份面值为10000的债券,期限为2年,每年10%利息。第二年时,国家实施宽松的货币政策,市场利率下降,流动资金增加,借钱利息也就降低了。同样的一份债券,此时年利息下降到了5%。相比之下,老王手上年利息为10%的债券就显得很优质了。若他想要把债券卖出去,只要保证新买家的收益率也有5%,即卖出价为10000*(1+10%)/(1+5%)=10476元左右时,那么就会有新买家愿意交易。

与当初10000元的买入价格相比,这张债券变得更“值钱”了(卖出价格可以达到10476元),债基的收益也会有所增加。经验丰富、能力强的基金经理会根据市场利率的变化等各方面的分析,对债券进行买卖,从而获取资本利得。

三是汇率损益。与国内债券相比,海外债券的最大不同在于投资的是境外资产,所以其收益也会受到汇率的影响。举个例子,当人民币兑美元汇率为6.7时,老王用6700元人民币买入美元债基A。假如等到老王赎回时人民币兑美元汇率达到了7.0,即使持有期间这只债基的涨跌幅刚好为0(不考虑汇率),他最后能够拿到手的人民币还是增加的,变成了7000元。

原因就在于海外债基需要把人民币换到美元,再进行债券投资。在这个过程中,老王就从美元升值中获益了。反过来,当美元贬值时,海外债基的收益也会随之受损。

不过大家也无需过于担忧,为了避免汇率波动对基金收益造成较大的影响,基金经理一般会灵活运用外汇期货工具进行管理,运用得当的话是有机会实现降低风险、增厚收益的。

免责声明:本文资料中的信息或所表述意见不构成推荐、要约、要约邀请,也不构成对任何人的投资建议。市场有风险,投资需客观冷静,量力而为。基金、理财产品过往业绩不代表其未来表现,不等于基金、理财产品实际收益,投资需谨慎。