最大回撤是怎么算的?

最大回撤指的是:在选定周期内任一历史时点往后推,产品净值走到最低点时的收益率回撤幅度的最大值。最大回撤用来描述买入产品后可能出现的最糟糕的情况。举个例子,在一个月内,某基金净值最高涨到1.8元,随后最低跌到1.2元,那么这只基金在这一个月内最高损失就是1.8-1.2=0.6元,最大回撤就是0.6÷1.8=33%。

最直观的来说,通过历史最大回撤数据,我们可以大概了解在买入这支基金之后可能出现的最大亏损是多少,还能通过最大回撤了解基金经理的水平。在不考虑其他条件的情况下,基金的最大回撤控制的越好,基金经理的水平越高,能力越优秀。反之也是同样的道理。

在同样的时间区间内,基金涨幅相同的情况下,最大回撤的不同,带给投资者的投资体验是不一样的,同样都是涨了50%,基金A从下跌20%,再上涨70%和基金B上涨20%,再继续涨30%是完全不一样的投资体验,第一种情况下,很多投资者可能在下跌20%的时候就选择退出市场,也就享受不到后面上涨的投资收益了。所以,最大回撤把握的好,对投资者来说,更容易坚持长期投资。

如何做好基金组合的配置

基金组合是现下非常受欢迎的资产配置方式。市场上的基金组合越来越多。

构建一个合适的基金组合很重要,在构建组合的过程中,均衡配置资产时非常重要的,我们可以采取一些方法达到分散风险、降低组合波动、尽量减少组合回撤的目的,控制好组合的回撤,可以有效的提高投资的体验感。

通过投资风格箱,均衡配置不同市值,根据市值的不同,尽量做到大中小市值的搭配组合。这样的配置不容易错过牛市行情。

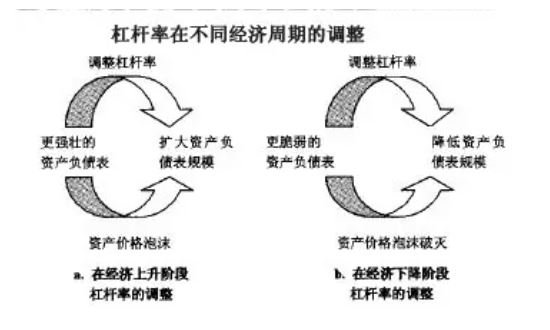

市场上的行业有强周期性行业和弱周期性行业的区别,强周期行业遇到行情时很容易获取市场超额收益,而到了淡季的时候就表现不佳,此时就需要弱周期性的行业来平衡,弱周期性行业不会受到经济周期太大的影响,市场需求是比较稳定的。所以业绩表现也是比较稳定的。

大类资产的平衡主要是为了适应不同的市场,对于一个完整的市场经济周期而言,在不同的时期,不同的大类资产表现各不相同,于是,需要才资产均衡分配到各大类资产当中,比如说美股、港股、黄金、债券等等。不同的大类资产可以适应不同的市场环境。同时也增加了组合的抗风险能力。

当然,这里提到的三种平衡配置的方法不一定每一种都要用上,采取平衡配置可以有效的降低组合波动性,分散投资,降低投资风险,但是在,这种平衡配置不是我们在构建组合的过程中必须要做的事情,根据自己实际的风险承受能力合理选择就可以了。

在投资过程中如何通过最大回撤数据指标来筛选基金呢?

不同类别的基金,最大回撤的筛选标准是不一样的,同类基金应该跟同类基金进行对比,剔除其中最大回撤数据较高的基金。

在剩下的基金中,将同类基金进行对比,在历史收益差不多的情况下,选择最大回撤较小的基金。当然也不能一味追求更小的最大回撤,如果波动幅度太小,说明基金太保守,这样我们也更容易错失在牛市中获取更大收益的机会。

基金估值什么时候算高

基金估值就是按照公允价格对基金资产和负债的价值进行计算、评估,确定基金资产净值和基金份额净值的过程,不同的平台都有自己的估值方式,总体差异不大。

基金估值在是我们在投资基金的过程中一个有益的参考。低估的时候买入,高估的时候卖出获利。不过将基金估值作为基金买卖的唯一标准是不可行的。对于基金的估值,我们有哪些需要注意的地方呢?

我们判断一支指数的估值高低通常通过估值百分位来判定,估值百分位的数值越大,说明估值越高,通过估值百分比可以反映当前的估值在历史区间所处的位置。

需要主要的是,在不同的时间区间内,估值水平是不一样的。截取不同的时间段,估值百分位的水平都是不一样的。所以,估值区间的选择至少包含一轮完整的牛熊市场是比较合理的,既有牛市的数据,又有熊市的数据,比如说近十年的估值。

不同的行业,由于周期性的不同,选择的估值方法也是不一样的。强周期性行业一般选用市净率(市值比净资产)估值,弱周期性行业更适合使用市盈率(市值比净利润)的方法。

估值表示的是过去的数据,但是我们投资投的确是资产的未来,不能片面的依据估值来做投资决策。

估值可以作为我们判断的辅助工具,在对行业的前景、盈利能力等做了完整的分析之后,在辅以估值作为入场时间的判断。