众所周知,在我国养老保险体系中,作为第一支柱的基本养老保险主要是保障退休基本生活需要;第二支柱中的企业年金目前只有部分企业提供;而养老金融作为第三支柱的有力支撑,在今年全国两会期间再一次成为了民众关注焦点——2024年政府工作报告中提出,将在全国实施个人养老金制度,积极发展第三支柱养老保险。

政府工作报告对养老及保险的关注,反映了国家对社会保障体系的重视,也给保险行业指明了方向。

从多年前的政府来养老,到现在养老靠个人,时代的变迁促使我们必须要掌握养老主动权,及时做好退休后的财务规划。如果想要在漫长的晚年时光保持有尊严的品质生活,只有在年富力强的当下,多管齐下,多措并举,构建墙高水深的养老资金池,才能为未来的退休计划创造源源不断的现金流。

商业养老保险作为第三支柱养老保险的重要组成成分,近年来不断根据保险消费者的需求变化,创新产品形态,为推动养老事业的发展作出积极贡献。

目前市场上比较受欢迎的商业养老年金一般分两种:一种是传统固定领取型的养老年金险,一种是“固定+浮动收益”的分红型养老年金。

那么这两种年金险分别适合什么样的客户呢?这取决于客户自身的需求,或者说是想用这笔钱实现怎样的资产规划效果。

今天我们就以当前市场上比较热门的传统型年金险代表——星海赢家龙腾版养老年金保险、和分红型养老年金新星招商仁和福满满5号养老年金保险(分红型)为例,进行一下对比分析,看看二者的产品利益表现特点如何?更适合什么样的客户投保。

01招商仁和福满满5号

首先介绍下这款产品的基本形态。

招商仁和福满满5号是一款分红型养老年金险,它集保障与理财功能于一身。一方面,既能提供身故保障、意外伤害保障等,确保被保险人在不幸身故或发生意外时,家人能够得到一定的经济补偿;另一方面,它也可以通过保险公司的投资运作,共享保司实际经营成果产生的盈余,从而博取额外的浮动收益可能,为被保险人提供潜在的高收益。

具体来看,招商仁和福满满5号的产品利益由3个部分组成:

(1)固定领取的养老年金:到期稳定领取,专款专用

(2)浮动的分红红利:可申请现金领取,也可累积生息、抵交保费

(3)万能账户:可以将养老年金或现金红利转入万能账户,进一步提升保单总体利益。

02星海赢家龙腾版

星海赢家龙腾版是一款传统型养老年金,相较于其他同类型的年金险产品,它的主要特点就是“高领取”,属于行业top级领取水平。

具体来看,星海赢家龙腾版有两个年金领取计划:计划一是保证领取20年,计划二是保证领取12年。虽然计划二的保证领取时间更短,但其每年固定领取的养老年金要更高。因此,目前市场上很多人在配置星海赢家龙腾版养老年金时,更倾向于选择计划二。

03招商仁和福满满5号 VS 星海赢家龙腾版

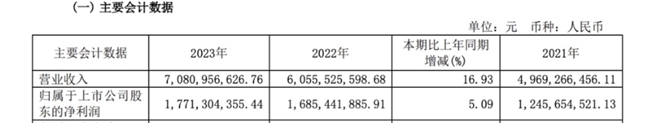

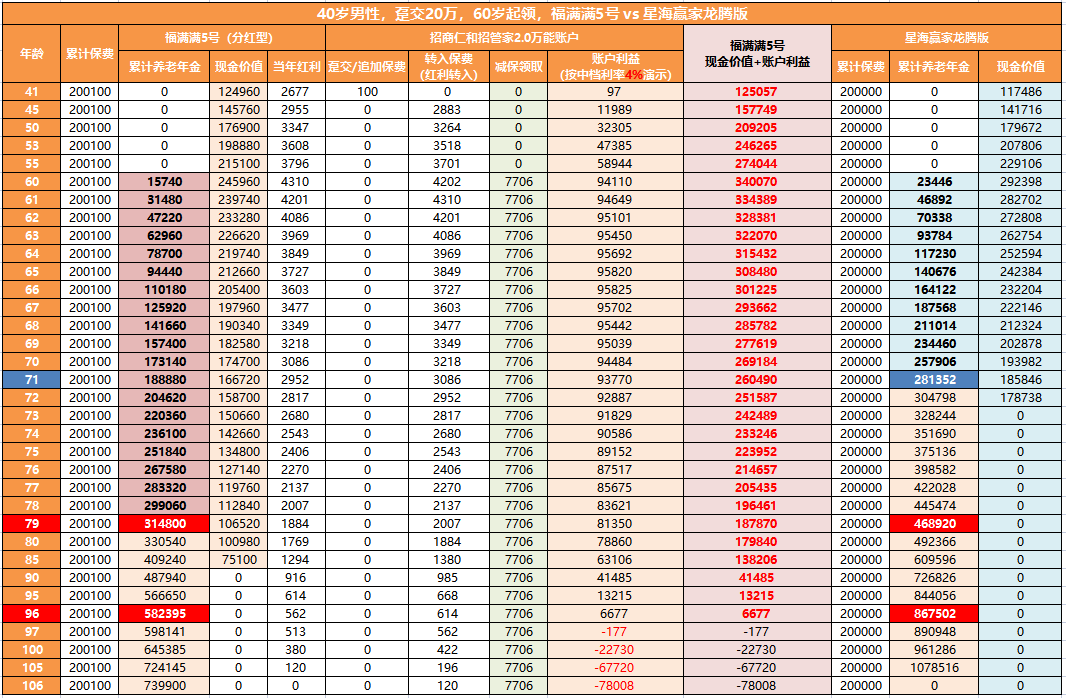

我们以40岁男性,趸交20万,60周岁领取为例:

投保招商仁和福满满5号的客户,从60周岁开始,每年可领取15740元;

选择星海赢家龙腾版领取计划二的客户,从60周岁开始,每年可领取23446元。

可以看到,只看年金领取情况的话,福满满5号自然是不敌星海赢家龙腾版的,毕竟星海赢家龙腾版还是以3%预定利率为上限的年金险产品,属于“沧海遗珠”。

但这也不意味着分红型产品的年金领取情况就一定差,例如福满满5号的保单利益加上分红红利和万能账户后,情况就大不一样了。

为了方便比较整体产品利益情况,本文采取“拉平领取水平”的方式,来控制变量分析。

即,从60周岁开始,每年在福满满5号的万能账户中申请领取现金价值7706元,来使得“福满满5号每年领取的保单利益”与“星海赢家龙腾版计划二的领取水平”对等,来比较下两款产品的保单利益情况:

注:万能按照4%利率演示,分红按实现率100%演示,红利分配存在不确定性以实际为准

· 如图可以看到,在两款产品每年可领取23446元的情况下:

星海赢家龙腾版只能保证领取12年,共28.1万;

福满满5号可以保证领取20年,共46.9万,福满满5号的保证领取金额更多。

· 如果按分红实现率100%、万能账户中档利率4%来演算的话,福满满5号的预期现金价值与万能账户利益的总和也远超星海赢家龙腾版的现金价值,且这种优势一直持续至客户96周岁。这一时间段足以覆盖目前绝大多数居民的老年生活。

(日前,中国精算师协会发布的“第四套生命表征求意见稿”显示,我国人口各年龄段的死亡发生率大幅降低,以养老类业务表为例,男性预期寿命提高1.9岁,为85岁,女性预期寿命提高2.5岁,为90.6岁。)

· 不过,如图示,在客户96周岁后,福满满5号的万能账户利益为负,也就是说这时福满满5号的年金领取水平将无法达到23446元,只能回归到15470元的水平,远低于星海赢家龙腾版。所以对于家里有长寿基因的客户来说,选择星海赢家龙腾版更有优势。

04投保分红型养老年金险需要注意什么?

如前文所述,在趸交、分红实现率为100%、万能账户中档利率4%的情况下,福满满5号的产品利益具有一定的优势。

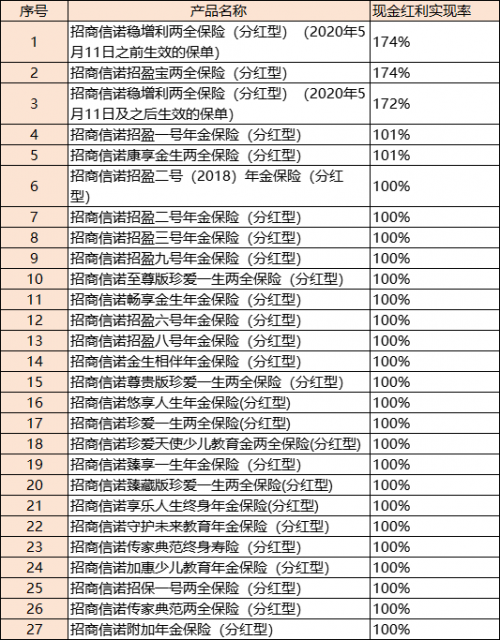

但需要注意的是,由于分红是浮动的,存在一定的不确定性,所以并非所有的分红型养老年金都能达到利益演示表的预期水平。这就需要客户在选择分红型产品时,着重对产品背后的保险公司进行深入考察。

一般来说可以从以下几个角度入手:

(1)从保险公司股东背景方面,去评估这家保司的经营潜力和保司治理能力;

(2)从资产端的负债匹配能力,看这家公司的投资能力,评估公司的投资潜力;

(3)从过往经营报表的数据,看这家保司经营利润结果怎样,毕竟保司自身盈利能力强,分红才会更稳。

在这几个维度下,我们来看看福满满5号背后的招商仁和人寿保险有限公司。

(1)股东背景

招商仁和人寿成立于2017年,注册资本65.99亿元人民币,背靠国资委,由招商局、中国移动、中国航信三大央企联合发起,背景实力强劲。它的前身是招商局在1876年创办的仁和保险,也是中国历史最悠久的民族保险品牌之一。

(2)偿付能力充足率

这是衡量保险公司有没有钱赔的指标。一般来说,偿付能力充足率越高,就代表偿付能力越强(越有钱赔),但如果一直过高,超过300%,就说明这家公司的资金没有得到合理利用,可能就达不到预期收益。

所以,对保险公司来说,偿付能力充足率也不是越高越好,正常来讲,综合偿付能力充足率在150%-200%之间是一个不错的水平。

据招商仁和人寿官网的2023年第四季度偿付能力报告中披露,招商仁和最新一期综合偿付能力充足率为166.77%,核心偿付能力充足率为83.38%,均满足监管要求,证明公司经营稳定。

(3)投资收益

这是衡量保险公司“赚钱能力”的重要指标。从股东角度看,投资收益率越高,公司就越好,大于0是底线要求,若为负值,说明公司为亏损。

而招商仁和近三年平均投资收益率4.23%,平均综合投资收益率4.11%,在同行业中也处于较高水平。

由此可见,招商仁和人寿的综合实力非常能打,背靠强股东背景,负债能力和资管能力稳定,能够给予福满满5号年金险(分红型)客户更多的安全感。

写在最后:

回归到最本质的问题,客户买养老年金险想要实现怎样的效果?

如果就是单纯担心自己老年没钱养老,厌恶不确定性,只想稳定,那就直接购买传统型养老年金,整体收益会很高;

如果能接受一定的不确定性,可以选择类似于福满满5号这种“分红万能账户”双驱动的分红型年金险,去博取更高的投资收益,既可以满足基本的养老需求,同时也能利用现金分红和万能账户内的利益,灵活应对突然的资金需求。