大连热电(600719.SH)今日涨停,截至收盘报8.12元,涨幅10.03%,总市值32.85亿元。

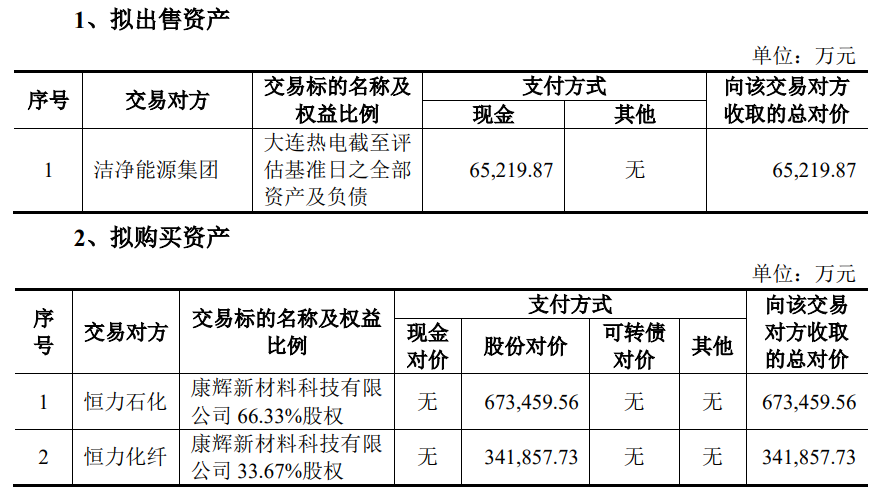

9月11日晚间,大连热电披露重大资产出售及发行股份购买资产并募集配套资金暨关联交易报告书(草案)。公司拟向洁净能源集团出售截至评估基准日之全部资产及负债,拟出售资产交易对方以现金方式支付对价。大连热电拟向恒力石化(600346.SH)、恒力化纤以发行股份购买资产的方式,购买恒力石化持有的康辉新材66.33%股权、恒力化纤持有的康辉新材33.67%股权。本次交易完成后,大连热电将持有康辉新材100%股权。

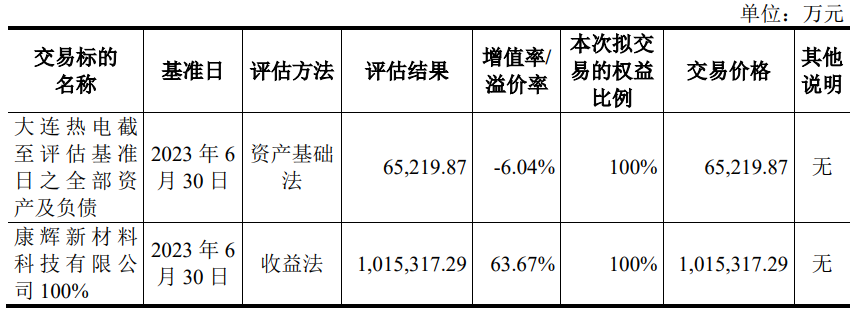

根据国融兴华出具并经大连市国资委核准的《拟出售资产评估报告》,以2023年6月30日为评估基准日,本次交易拟出售资产评估值为65,219.87万元。经交易各方友好协商,以上述评估值为基础,本次重组拟出售资产交易价格为65,219.87万元。根据华亚正信出具并经大连市国资委核准的《拟购买资产评估报告》,以2023年6月30日为评估基准日,本次交易拟购买资产评估值为1,015,317.29万元。经交易各方友好协商,以上述评估值为基础,本次重组拟购买资产交易价格为1,015,317.29万元。

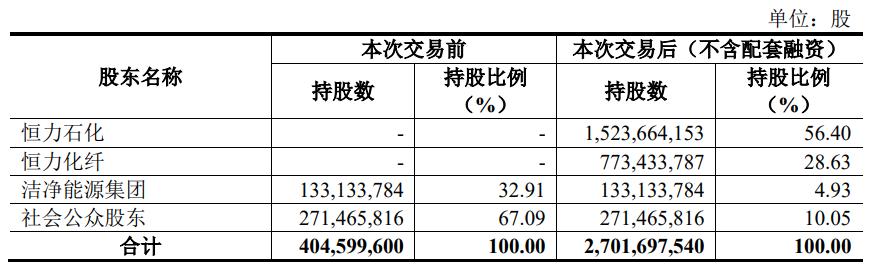

大连热电本次发行的股份数量为2,297,097,940股,占发行后上市公司总股本的比例为85.02%(不考虑募集配套资金),其中向恒力石化发行1,523,664,153股,向恒力化纤发行773,433,787股,发行价格4.42元/股,不低于定价基准日前120个交易日的上市公司股票交易均价的80%。

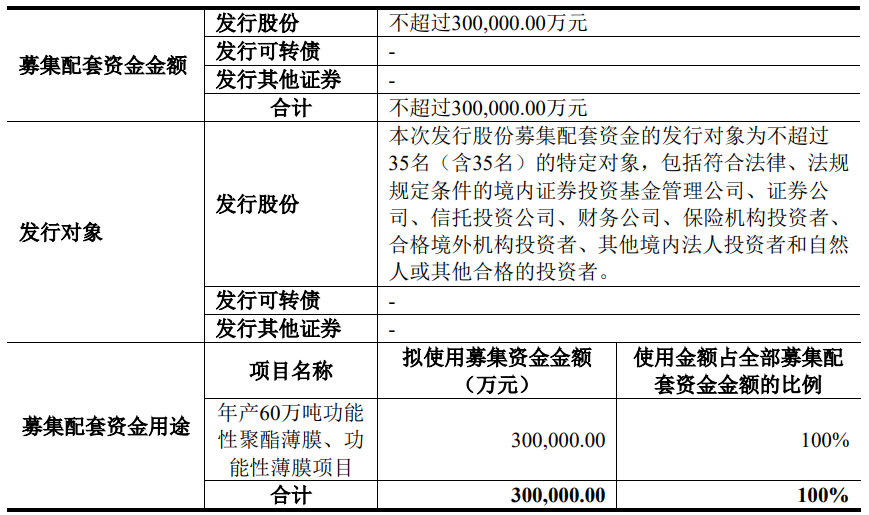

同时,大连热电拟向不超过35名(含35名)特定投资者以非公开发行股份的方式募集配套资金,募集资金总额不超过300,000.00万元,募集配套资金总额不超过本次交易中以发行股份方式购买资产的交易价格的100%,发行股份数量不超过本次交易发行股份购买资产后上市公司总股本的30%。本次募集配套资金以重大资产出售、发行股份购买资产的成功实施为前提,但募集配套资金成功与否不影响重大资产出售、发行股份购买资产的实施。此次募集配套资金将用于年产60万吨功能性聚酯薄膜、功能性薄膜项目。

西南证券股份有限公司担任此次交易的独立财务顾问,独立财务顾问主办人孔辉焕、李文松、艾玮。

大连热电表示,通过本次交易,上市公司将战略性退出热电行业,康辉新材将成为上市公司之全资子公司。上市公司未来将定位于新材料行业,主要业务为功能性膜材料、高性能工程塑料和生物可降解材料等新材料产品的研发、生产和销售。

本次交易中,上市公司与发行股份购买资产交易对方恒力石化及恒力化纤签署了《业绩补偿协议》。根据该协议,恒力石化及恒力化纤承诺如本次发行股份购买资产于2023年内实施完毕,康辉新材利润补偿期间2023年、2024年及2025年扣除非经常性损益后的归属于母公司股东的净利润预测数分别不低于19,387.97万元、89,803.28万元及128,376.74万元;如本次发行股份购买资产于2024年内实施完毕,康辉新材利润补偿期间2024年、2025年及2026年扣除非经常性损益后的归属于母公司股东的净利润预测数分别不低于89,803.28万元、128,376.74万元及154,912.58万元。

根据本次交易方案,不考虑配套融资的情形下,上市公司本次发行股份的数量为2,297,097,940股。本次交易完成后,上市公司总股本将增加至2,701,697,540股,恒力石化、恒力化纤将合计持有上市公司85.02%股份。本次交易完成后,上市公司控股股东将变更为恒力石化,实际控制人将变更为陈建华、范红卫夫妇。

大连热电的控股股东洁净能源集团已出具关于本次重组的原则性意见,原则性同意本次重组,大连市国资委已出具关于本次重组的预审核意见,原则同意公司进行重大资产重组的行为。

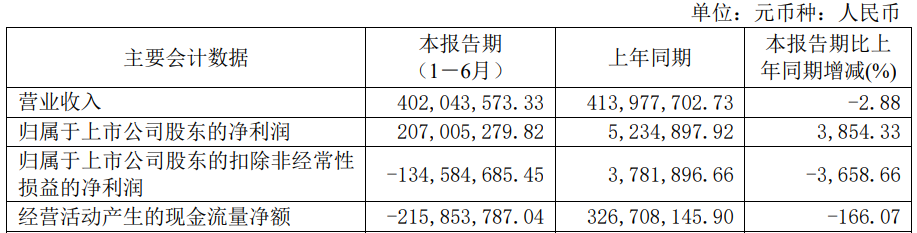

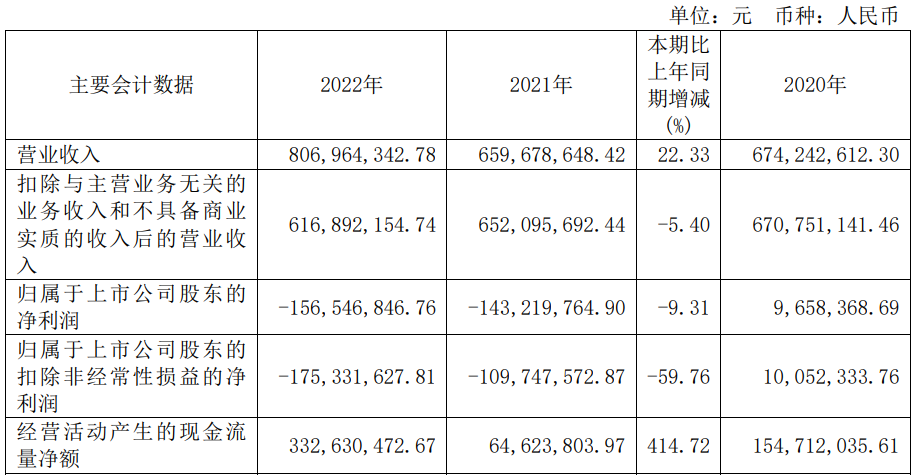

2020年至2023年上半年,大连热电的营业收入分别为67,424.26万元、65,967.86万元、80,696.43万元及40,204.36万元;归属于上市公司股东的净利润分别为965.84万元、-14,321.98万元、-15,654.68万元及-13,458.47万元;归属于上市公司股东的扣非净利润分别为1,005.23万元、-10,974.76万元、-17,533.16万元及-13,458.47万元;经营活动产生的现金流量净额分别为15,471.20万元、6,462.38万元、33,263.05万元及-21,585.38万元。