自从1月份国家金融监管总局办公厅颁发了“关于规范人身保险公司银行代理渠道业务有关事项的通知”后,人身保险公司的购买条款和保险费率受到进一步严格管控,全面推行“报行合一”势不可挡。

"执行“报行合一”政策的举措意味着,所有销售保险产品的活动都必须遵循严格的报备和预定费用成本执行。因此,在二月底,我们迎来了一轮新的产品利益调整,一些备受市场欢迎的产品,如一生中意、福满满3号、星海赢家(虎啸版)等相继停止销售。"

实际上,全面实施“报行合一”的目标在于引导保险行业朝着更为健康的发展方向迈进,以为广大民众提供更为可靠的保障和更强的安全感。随着外部经济环境的不断变化,人口老龄化的加深以及居民财富观念的理性化,未来几年内,类似分红险这样既具备稳健基础又具有更高预期收益的产品,不仅符合风险防范的策略,还为客户提供了追求更高利益的机会,有望逐渐成为市场的主流。

在这一大背景下,招商信诺人寿保险有限公司推陈出新,推出了一款名为“招商信诺利多多3号”的分红型终身寿险产品。不仅提供了现价利益保障,更让客户与保险公司共同分担投资风险、分享投资回报。这项创新引起了业界内外广泛的瞩目。

一、“报行合一”与“分红险主流趋势”双重环境下的优质选择

2023年7月1日,随着预定利率的下调,低利率环境使得消费者对增额寿、年金险等定价保险产品的兴趣降低。为了重新夺回消费市场,众多保险公司纷纷将业务焦点调整至具备“确定+浮动”产品形态的分红险上。通过优化投资端的资产配置,它们旨在提高客户的潜在收益,实现保险公司经营与客户利益的共同发展。

在这一背景下,一生中意分红险率先扛起了“接棒”大旗,受到了众多消费者的青睐,让保险行业重新看到了分红型产品的未来。

然而,由于保险行业对利率极为敏感,商业银行在2023年进行的五轮降息在一定程度上对整个保险行业的投资收益产生了影响。根据东方财富网的报道,最近国家金融监管总局发布的数据显示,2023年保险资金的整体财务投资收益率和综合投资收益率两个指标都陷入了十多年来的低水平。

面对这种情况,保险行业迫切需要进行调整,以管理负债成本并减轻未来利差损害的风险。全面推行“报行合一”政策正是在这一背景下提出的,而产品利益一直处于第一梯队的一生中意分红险也在这一大背景下,于2024年2月29日正式下架。这是行业为适应新的经济环境和政策趋势而采取的一项战略性变革,其目标是实现更为健康和可持续的经营。

在分红型产品市场逐步扩大的同时,监管要求也在逐步收紧,面对这一局面,招商信诺采取了双管齐下的策略,抓住2月份“下架潮”的重要时机,推出了利多多3号终身寿险(分红型)。

可以说,招商信诺利多多3号承载的不仅是保司的期待,我们也可以从产品未来的发展情况观察整个行业的趋势方向。

二、大保司品牌,做强保障

分红险存在“保证利益”和“额外浮动收益”两个部分。

其中,由于分红险的保证利益原本就低于传统险的预定利率,所以对于客户来说,分红险产品的额外浮动收益部分,即分红利益,就非常重要。

而额外浮动收益与保险公司的投资能力直接挂钩,所以选择分红型产品,不仅是要选产品,重要的是选供应产品的保险公司,更重要的是识别保险公司经营能力是否可以支撑好的分红业绩。具体包括保司股东实力、保司经营的稳定性、公司过往的经营利润结果、过往的分红经营结果(分红实现率),保司资管能力,尤其资产负债匹配的资产端能力等等。

这就要求保险公司需要具有强大的综合经营能力和经营效率。

曾经的一生中意(分红型)背后的中意人寿满足了大家对“大保司”的期待。与一生中意对标来看,利多多3号背后的招商信诺保险公司同样也是一家中外合资的寿险公司。,从公司经营、股东背景、资管实力几个方面来看,都非常阔气!

· 从保司经营的稳定性上看

招商信诺在2003年成立于深圳,是中国进入WTO后成立的首家合资寿险公司,在寿险行业中经过了20年的健康发展,如今的业务已覆盖全国30个主要省市,规模庞大。

同时,在监管评级上,2023年三季度,公司核心偿付能力106.56%,综合偿付能力199.43%,均高于监管的“及格线”要求,公司风险综合评级均为BBB级,风险较小。

此外,在2023年人身险公司受利率下行影响、整体利润水平表现不佳的大环境下,招商信诺的净利润高达4.6亿元,在62家非上市寿险公司中排名第4,成绩十分亮眼。

规模、监管评级、盈利水平上的综合突出表现,使得招商信诺的经营基本盘令人放心。

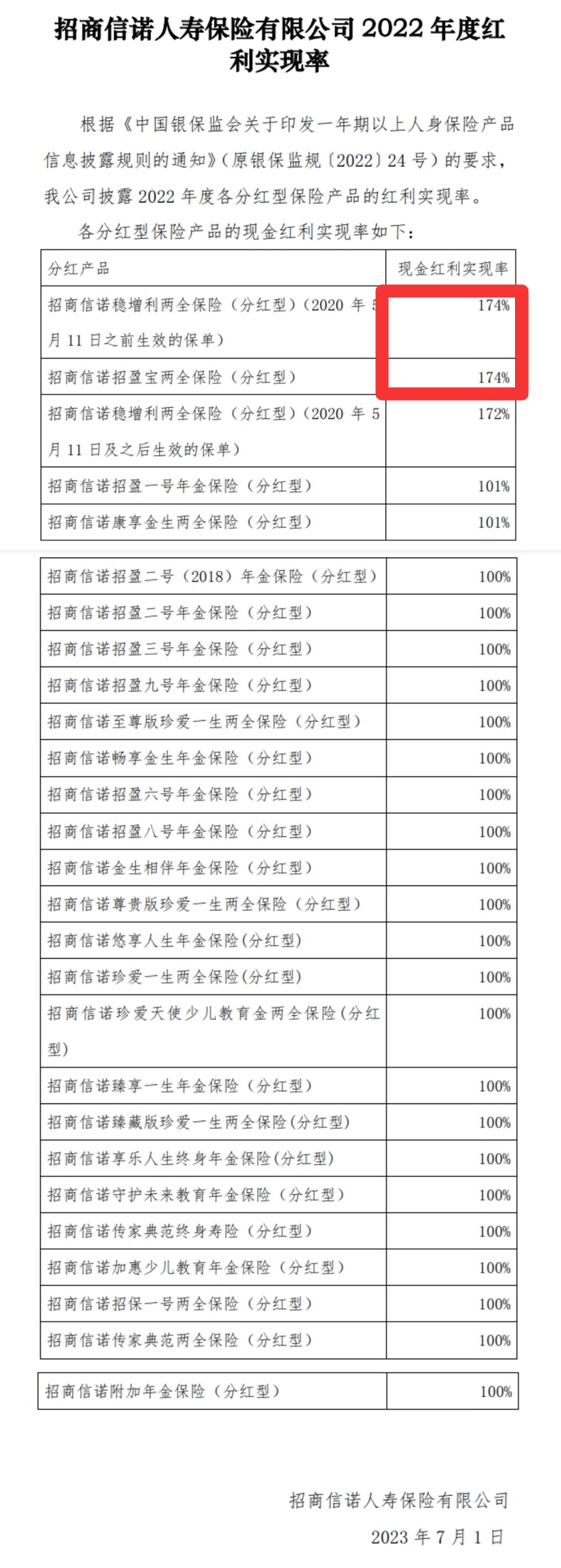

· 从过往分红经营结果上看

从过往分红产品的分红实现率可以看出公司分红险结果好不好,分红能否稳定持续。

而根据招商信诺官网披露,2022年度,招商信诺人寿共计27款分红型保险产品的红利实现率历史分红实现率都超过了100%,最高的甚至能达到174%。

从这方面来看,招商信诺的分红情况十分稳定,未来,包括招商信诺利多多3号在内的旗下产品的分红情况不会太差。

· 从资管能力上看

对于分红险来说,能否实现红利的关键在于保险公司的投资能力和资产配置,在这一方面,招商信诺也表现不凡。

招商信诺旗下拥有全资健康管理子公司和资产管理子公司,目前已形成保险资金委受托管理、保险债权类和组合类产品等三大特色业务体系,截至2023年6月末,公司管理资产规模逾2200亿元。且招商信诺资管公司是国内首家股份制银行背景的保险资产管理公司,其债权投资计划2022年新增注册登记规模排行业第一,实力非常强劲。

可以说,无论是从过往分红实现率,还是公司综合经营能力、投资能力来看,招商信诺利多多3号背后的保司都可以与“一生中意(分红型)”相媲美,完全具备接档top级分红型产品的实力。

三、“保证+浮动”机制,实现稳健收益+投资惊喜

先从大家比较关心的受益部分说,这款产品的年度有效保额分为基本保额与分红保额两个部分。基本保额每年按照2.5%逐年稳定递增,并且白纸黑字载入合同,这个大家应该并不陌生。分红保额则指的是可参与分红保险业务的红利分配,与保险公司共享稳健经营成果。

招商信诺利多多3号采取的是增额分红,每年的分红以保额的形式留在保单里,不离开主账户,对应的现价会继续参与下一年的分红,如此往复,不断累积。

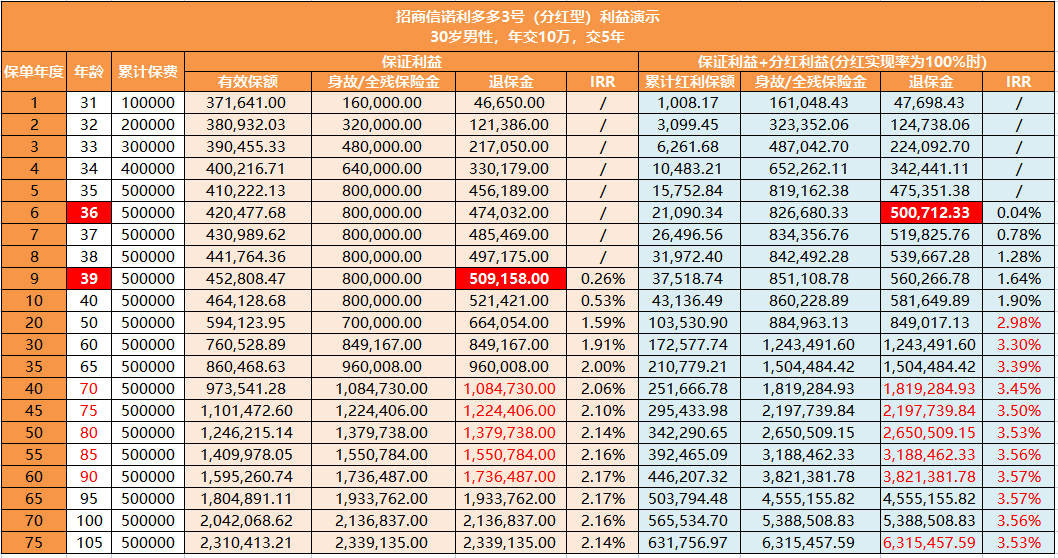

以30岁男性,年交10万,交5年为例,我们来看下保单的利益表现:

(注:红利是非保证的,红利分配是不确定的,在某些年度红利可能为零)

可以看到,即使在分红实现率为0的情况下,当客户39岁时,总退保金即可超过已交保费,70岁时总退保金是已交保费的2倍多。

而在分红实现率为100%的情况下,6年的总退保金就可高于已交保费,60岁总退保金是已交保费的2.5倍,长期保单总利益可超过总保费的12.6倍!且在黄金养老的时间段,产品的IRR(内部收益率,非实际收益率)有机会平均在3.51左右,已经远远超过市场上最高2.9%年金险或者增额寿了,非常有吸引力。

当然,红利实现率与保司的投资实力正相关,保司的投资能力越稳定、越强大,给予客户的安全感和利益也就越高。这样来看,招商信诺的公司综合实力也更具优势。

根据上述的内容,其实可以清楚得看到,不论从哪个方面了解,招商信诺利多多3号产品都符合相关规定的要求,可以给客户带来更多的安全感,在投资方面也可以获得更多的收益可能,产品本身发展稳定,安全性好,特点鲜明,作为一款2月底推出的新产品,值得投资者关注和了解。