“国庆之前20万元起存三年期的大额存单利率大概是2.9%,现在是2.65%。”某股份制银行北京某支行的工作人员10月17日告诉记者,大额存单额度的放出时间不定,比如周一放出的额度卖完之后就没有了,而下一批额度什么时候会放出来也不确定,需要等消息。

浦发银行北京远洋自然社区支行的工作人员对记者表示,现在银行大额存单三年期的利率是2.85%,10月18日上午9点定时认购,“这个利率和之前相比已经降了,后面可能还会降。”

(相关资料图)

(相关资料图)

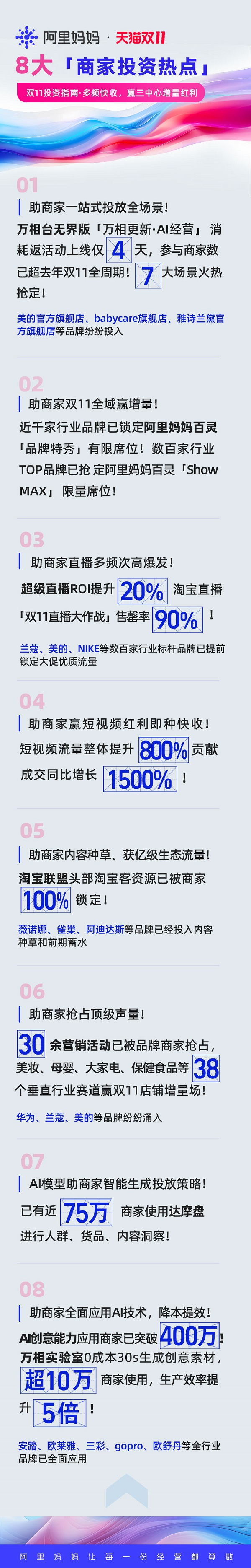

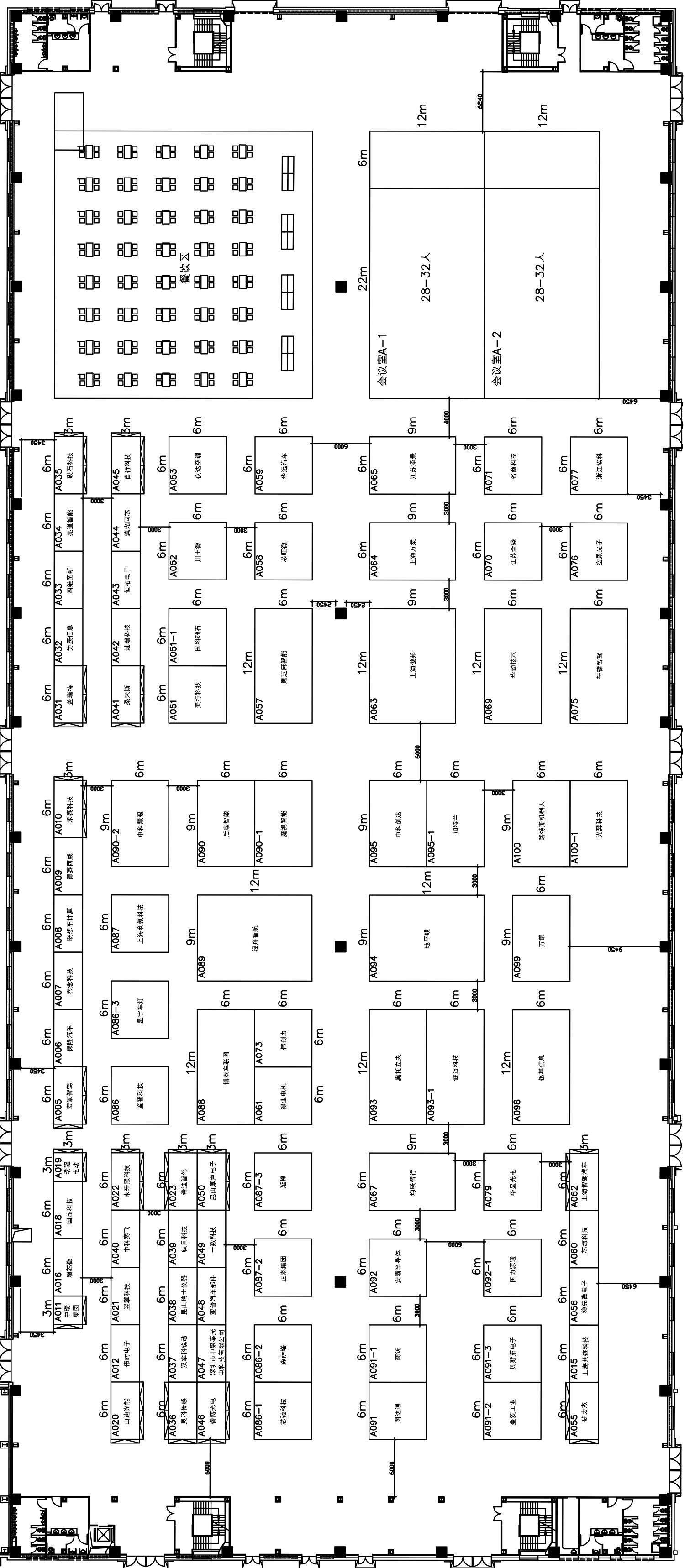

《证券日报》记者于10月16日、10月17日走访四大国有行及多家股份制银行北京网点发现,各家银行利率水平超过3%的三年期大额存单已难觅踪影,五年期大额存单几乎没有。同时,有的银行各期限大额存单的利率水平接近于普通定存,甚至因没有额度而不提供大额存单业务。多数银行放出的大额存单额度有限,由此大额存单产品仍显紧俏,需提前预约、定时抢购才有可能得到。

三年期3%利率难觅

大额存单凭借其高于普通定存的利率优势而一度受到热捧,出现“一单难求”的现象。

上述多家银行网点的工作人员告诉记者,目前,各期限大额存单的利率较此前已有所下滑,同时额度也相对紧张。

“短期内,包括大额存单在内的存款利率基本上不可能再涨,预期还会继续下降,我们银行是每年年底都会降息。降息预期下,很多客户趁着现在利率还行都来存。”招商银行北京公益西桥支行的工作人员告诉记者。

记者从中国工商银行某网点的工作人员处获悉,目前该网点没有大额存单的额度,相关产品比较难买。中国工商银行的手机银行显示,目前有1个月、3个月、6个月、1年、2年、3年的大额存单可供购买,三年期的大额存单起存金额包括20万元、30万元以及300万元,年利率均为2.65%。根据中国工商银行9月1日调整的人民币存款利率表,三年期定存(整存整取)的年利率为2.2%。

“大额存单的额度由总行分配给各个分行,再分到支行的额度就比较少。”某国有大行网点的工作人员告诉记者。

据记者不完全统计,目前全国性商业银行大额存单以一年期、两年期、三年期的居多,三年期利率超过3%的已难觅踪迹,五年期大额存单产品更是寥寥。不过,据中国外汇交易中心暨全国银行间同业拆借中心数据,近期全国多个农商行发行的三年期大额存单利率仍坚挺在3%以上,且发行五年期大额存单的也以农商行为主。

额度有限认购热情高

“目前办理大额存单的客户比较多,因为额度有限,可能会存在买不到的情况。” 浦发银行北京远洋自然社区支行的相关工作人员表示。

多家银行网点的工作人员对记者坦言,由于大额存单额度有限,并且客户认购热情仍然较高,这是相关产品紧俏的重要原因。

根据融360数字科技研究院监测数据显示,银行整存整取存款3个月期平均利率为1.648%,6个月期平均利率为1.852%,一年期平均利率为1.988%,两年期平均利率为2.294%,三年期平均利率为2.695%,五年期平均利率为2.624%。

与此同时,今年以来居民储蓄需求明显增加。根据中国人民银行披露的数据,截至2023年三季度末,金融机构人民币存款规模281万亿元,同比增长10.2%,保持较高增速水平。

对于大额存单额度偏紧现象,中国银行研究院研究员杜阳对《证券日报》记者表示,利率市场化机制作用下,大额存单供给侧的变化主要与银行负债端成本压力和流动性管理有关。减少大额存单供给可以压降负债端成本,提升经营可持续性。“相对于一般存款类产品,大额存单利率相对较高,对负债端成本具有一定影响。”

杜阳进一步表示,今年以来,商业银行面临低息差带来的挑战,盈利能力受到冲击。故银行从大额存单的“量”“价”两个维度压降负债成本,从而有更大空间让利实体经济。

此外,当前商业银行流动性较为充足,通过发行大额存单补充流动性需求较低。商业银行逐步提升资产负债管理能力,根据资金需求和资金成本的变化,及时调整存款结构,扩大来源稳定、低成本的核心存款比例,故大额存单额度偏紧。